這一週美股再度上升,道瓊斯工業指數(DJI)全週上升1.78%,標準普爾 500 指數(SPX)上升1.53%, 納斯達克綜合指數(IXIC)上升0.72%,三大股指的週線圖均收陽燭,其中DJI表現最強,已重返8月中旬的高位,而SPX亦重上前一週的高位,多方暫時佔優勢。羅素 2000 指數(RUT)同步上升,本週上升了1.02%。目前,DJI、SPX及IXIC距離年初分別下跌了5.5%、15.5%及28.2%。

從宏觀層面來看,本週週三公佈了Fed 上一次議息會議(11月)的會議紀錄,當中顯示大部分會議成員支持放緩加息步伐,讓當局可以更清楚地評估政策的成效,因為政策的滯後性影響尚未確定,同時減少金融體系的不穩定性。然而,亦有官員指出,目前仍未看見通脹明顯減退的證據,持續的加息是合適的。此外,更有多名官員表示,終端利率水平會比此前的預計更高,而這比加息速度更為重要。對於經濟前景,Fed內部的經濟學家估計,明年美國出現經濟衰退的概率為50%。會議紀錄公佈後,市場反應偏正面,美元指數走低,美股做好,恐慌指數(VIX)走低至8月以來的低位,市場預計12月加息50個基點的可能性提升至接近80%

另外,同日公佈的美國初領失業救濟人數為24萬(截至11月19日當週),是8月以來的最高水平,顯著超出預期的22.5萬,前值為22.3萬。不僅如此,截至11月12日當週的續領失業救濟人數為155.1萬,高於預期的151.7萬,前值為150.7萬。由此可見,美國緊張的勞動市場似乎開始有略為舒緩的跡象,但整體仍低於歷史平均水平。正如之前提及,筆者認為Fed的立場仍未見明顯轉變,主席鮑威爾早已放話讓市場做好迎接潛在經濟衰退的準備(剛公佈的會議紀錄亦不諱言明年有衰退的可能),並仍會以壓低通脹為首要任務,強調不能過早寬鬆。因此,當市場出現與之相背的預期時,Fed官員往往會介入調控市場預期來維持自身的主導地位及公信力。可見,期盼股市在短期內重拾長期上升軌道仍是言之過早。

10年期及2年期美國國債收益率本週個別發展,前者大跌了16個基點至3.68%,後者下跌了9個基點至4.45%,息差倒掛加劇或反映市場對經濟衰退的預期有所增加。原油期貨本週延續跌勢,下跌了接近2%至每桶78.31美元,失守80美元關口,或呼應對經濟衰退的預期 。

|

| 圖一 |

|

| 圖二 |

從資金面來看,SPY、QQQ及DIA均錄得主力資金淨流入,其中DIA流入量比前一週進一步大幅增加。從情緒面來看,代表美國散戶情緒的美國散戶投資人情緒指數(American Association of Individual Investors, AAII, Investor Sentiment Survey)顯示有40.2%的受訪會員持看空態度,與上一週持平,而看多者佔28.9%,比上一週的33.5%有所減少,反映散戶的情緒趨穩。從圖一可見,現時AAII的Bull-Bear Spread Trends顯示為-11(上一週為-7),處「Neutral」的水平。另外,從圖二可見,CNN所公佈的Fear and Greed Index處於64點,仍處於貪婪的水平,上一週為62點。

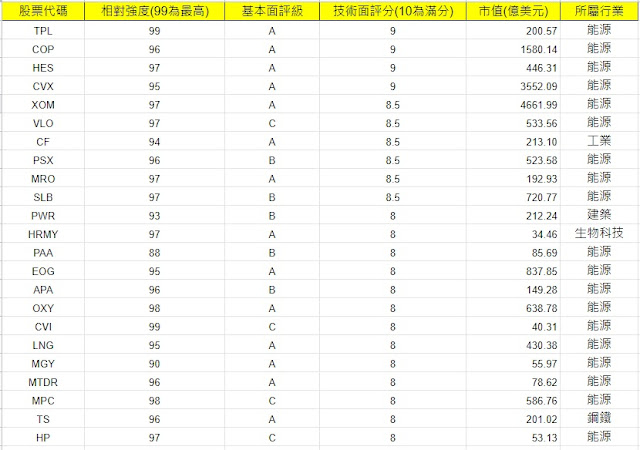

強勢股觀察清單

|

閱讀其他文章:

透過PayMe支持綠魔💚:

😁祝各位讀者發財💰

現時在盈透證券(IBKR)開戶首年最多可賺取等值於$1000美元的盈透證券股票!有興趣的網友可按以下連接開戶申請:

https://ibkr.com/referral/hoyan681

筆者也是盈透證券的用戶,有關使用盈透證券的好處可參看以下連結:

留言

發佈留言